一个百亿级蓝海市场正在飞速疾驰。

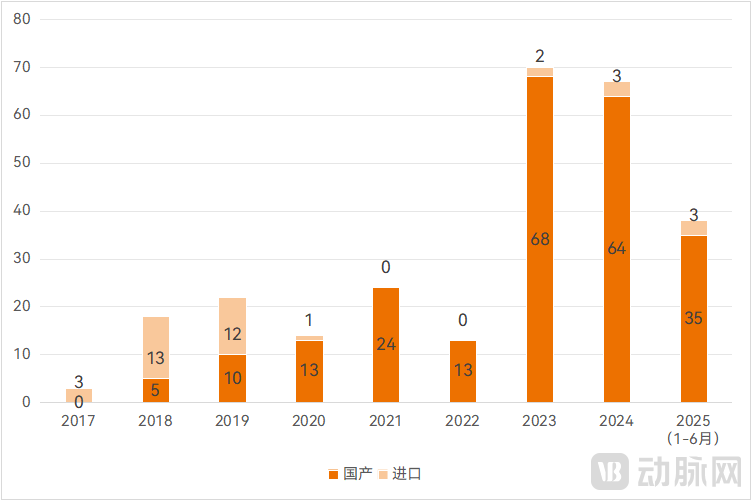

自2023年以来,国内特医食品领域进入产品爆发期:截至2025年6月底,已获批的特医产品达269款,其中65%产品于2023年及之后获批;从2025年上半年注册产品数量来看,全年有望持平甚至创新高。

值得注意的是,国产特医食品数量的迅猛增长是推动这一爆发的直接动力。截至2025年6月底,国产特医食品已有232款,占比高达86%。(产品获批数据按国家市场监督管理总局公开信息统计,其中“国产”包含部分外资企业或合资企业的国产产品,此类产品数量少,排除该因素的国产产品仍占82%)

特医食品获批情况,数据来源:国家市场监督管理总局

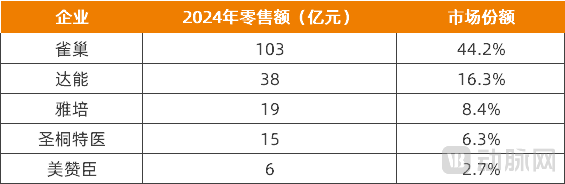

与数量优势形成鲜明反差的是零售端的市场弱势——国产特医食品市场份额占比不足30%。来自灼识咨询报告的数据显示,2024年,国内特医市场前五名企业合计占据78.0%的市场份额,其中四家为外资品牌,共占71.6%的市场份额。

2024年国内特医食品零售端市场份额,数据来源:灼识咨询、公开信息

随着大众健康意识提升、临床实践完善,中国特医食品正处于蓝海,2024年市场规模为232亿元,预计到2029年将增长至531亿元,年复合增长率18.0%。诚然,近几年数量众多的国产新品在拿证后需要逐步进行市场推广,市场份额与格局的变化需要一定周期才能体现,但也不得不考虑,在外资品牌与进口产品已深耕多年的前提下,国产要如何突围?

01

快步前进的国产特医食品

特医食品是为满足进食受限、消化吸收障碍、代谢紊乱或者特定疾病状态人群对营养素或者膳食的特殊需要,专门加工配制而成的配方食品。

特医食品的规范化使用可达到纠正代谢失衡、减少感染性并发症、增强治疗的效果、促进康复、缩短住院时间、改善患者生活质量等效果。近年来,大众对特医食品的认知及需求持续提升,尤其是以“一老一小”为主的特殊营养需求人群规模逐步扩大。

同时,特医食品政策不断完善。2016年发布的《特殊医学用途食品注册管理办法》标志着中国特医食品注册制度的建立,2024年实施的新版《特殊医学用途食品注册管理办法》设置了优先审评审批程序,针对罕见病所需的特医食品、新类型特医食品等,鼓励研发创新;缩短了特定全营养配方食品的临床试验核查时限,审评时效提高。

在市场需求、政策激励及审批流程优化等多重因素驱动下,更多大健康企业布局特医食品。动脉网曾统计,2021年有产品获批的内资企业20多家;而据最新的注册数据统计,内资企业已达60多家。

过去,国内主要有药企、乳制品企业涉足特医食品,近几年里,专注特医食品的创新企业也获得快速发展。例如,截至目前麦孚营养、冬泽特医、爱优诺、鲲鱼健康几家企业的获批产品已多达10款或以上;2025年,圣桐特医完成B+轮超4亿元融资后,已向港交所提交上市申请;科露宝、玛士撒拉等创新企业也频获资本加持,并布局多个类型的特医食品。

特医食品包括两个大类:适用于0月龄至12月龄的特殊医学用途婴儿配方食品,适用于1岁以上人群的特殊医学用途配方食品。从当前国产特医食品的类型来看,整体以非婴儿产品为主,占比高达83%。

“内资企业中,多数由药企转型或延伸业务线而布局成人特医食品,优先聚焦慢性病、术后康复等成人临床需求,这类人群基数庞大。”科露宝研发副总裁高钰祐谈到,另一个原因是婴儿特医食品需严格模拟母乳成分,对营养素配比、安全性等的要求极高,且法规要求婴儿特医食品生产厂家需要自行具有实验室的检测能力,完成全流程逐批全项目的检测能力,不能委外检测,内资企业技术积累多还无法满足此必要条件;而蛋白质组件、电解质配方等成人特医食品研发的门槛相对更低,国产可快速切入。

此外,部分地区将特医食品在院内作为慢病营养支持,出台了相应的医保支持政策,使得企业研发成人特医产品积极性更高;但在婴儿特医领域,尤其是婴儿过敏产品方面,部分原料相关的法规与标准正在逐步完善,产品仍有较大的丰富空间。

02

国产突围面临哪几道坎?

以实际服务人口占需求人口比例计算,2024年中国特医食品渗透率仅约3%,远低于美国等成熟市场逾40%的水平。随着医疗机构和大众对营养健康意识的提升,特医食品的市场渗透加深,国产“逆袭”的机遇来临。

那么,在加快市场渗透率及份额提升的过程中,国产面临的关键壁垒何在?

首先,外资主导高附加值领域,部分品类国产仍存在空白。

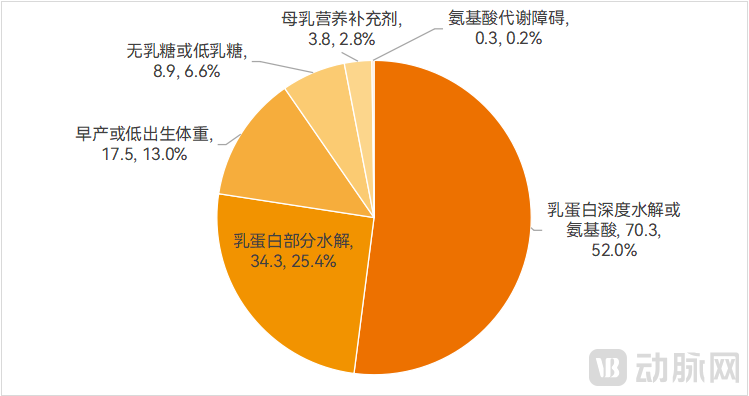

高钰祐谈到,婴儿特医食品方面,外资企业布局早,如早产儿、深度水解、氨基酸配方等产品类型丰富,国产受限于技术、检验实验室等门槛;非婴儿特医食品方面,外资快速且高额投入高附加值领域,如特定全营养配方产品。

据了解,乳蛋白深度水解配方或氨基酸配方主要针对食物蛋白过敏的婴儿,单价高,目前国内已获批的5款产品均为进口。在主流电商平台上,这类产品零售价格约为338元-488元/罐,每罐容量400g或450g。灼识咨询数据显示,以2024年零售额计,乳蛋白深度水解或氨基酸配方产品占据了婴儿特医食品超50%的市场份额。

2024年中国婴儿特医食品市场规模,按配方划分、以零售额计(亿元),数据来源:灼识咨询

特定全营养配方食品是指可作为单一营养来源,满足特定疾病或医疗状况下目标人群营养需求的特医食品,如肿瘤、肾病患者适用产品。至今为止,国内仅有一款特定全营养配方产品获批,即雀巢旗下的“速熠素”,用于10岁以上存在营养风险或营养不良的肿瘤患者。

遗憾的是,在婴儿乳蛋白深度水解或氨基酸配方、成人特定全营养配方这两大高附加值领域,国产均无产品获批。

其次,国产在密集拿证的进程中,同质化趋势显现。

国产产品中,从配方类型看,多达80款为全营养配方食品,蛋白质(氨基酸)组建、电解质配方、碳水化合物组建也较多;从适用范围看,超过一半的产品面向10岁以上人群。因此,同质化显著、精准程度不足,也是国产的一大短板。

最后,国产产品在品牌认知与渠道渗透方面仍有欠缺。

医疗机构、线下零售(药店/母婴/商超)、电商平台是特医食品销售最主要的三大渠道。

高钰祐介绍,院内渠道方面,外资借助积累多年的药械销售渠道在大型医院占有一席之地,医生处方依赖性强;国产产品一度因无收费条码、医院营养科建设滞后等原因,面临“进院难”困境。在院外零售渠道,母婴店和药店店员受各类激励制度影响,向消费者推荐进口产品的积极性高,国产产品的推广力度较弱。

此外,外资品牌已积累起充分的品牌认知度,尤其是婴儿家长对外资品牌信任度高,大量家长热衷于通过跨境电商海淘婴儿特医食品,就充分说明了这一点。而内资企业在品牌影响力上还存在较大差距,此前乳制品行业一些负面事件造成的信任危机,需要长时间的修复。

03

奋力追赶下,如何超车?

2025年,商务部、国家卫健委等12部门联合印发《促进健康消费专项行动方案》。促进健康消费作为提振消费的一部分,是政府工作重点之一。文件就特医食品提出,鼓励企业加强工艺研发、产品创新、品质管控,着力发展特殊医学用途配方食品。

很显然,研发与产品力突围成为国产特医食品的当务之急,特别是填补产品类型的空白,强化差异化竞争。产业端,已有多家企业投入空白领域的研发。

科露宝的产品线覆盖成人与婴幼儿两大核心群体,针对婴幼儿领域的国产空白,与江南大学陈坚院士团队共建特医食品研发联合实验室,进行酶解技术的研究,并加速原料、工艺研发,冲刺国产深度水解配方产品的“零”突破。

另据圣桐特医招股书显示,公司也已布局氨基酸配方、无乳糖深度水解、低乳糖深度水解三大产品,均处于临床前阶段。

2025年,婴儿特医食品新国标出台,在原有标准基础上增了6种配方类型;并将“乳蛋白深度水解配方或氨基酸配方”拆分为乳蛋白深度水解配方和氨基酸配方,增加了适应人群:胃肠功能障碍婴儿。新国标为产品的进一步细分明确了标准,使得未来产品有更大的差异化空间。

成人特定全营养配方食品方面,近期国家市场监督管理总局新发布了两项临床试验技术指导文件,对肝病、胃肠道吸收障碍适用的特医食品,详细列明了试验目的、试验方案设计、观察指标等内容。至此,已有13个类型的特定全营养配方食品临床试验技术指导文件发布,为企业规范临床试验过程、提高注册审评审批效率等提供了支持。

在布局特定全营养配方食品研发的企业中,圣桐特医针对肿瘤的全营养配方食品已进入临床试验阶段,针对肾病(透析前)、肾病(透析后)、肝病、糖尿病的全营养配方食品处于临床前阶段。

此外,海正苏立康布局了肿瘤特定全营养食品,并已与国家市场监管技术创新中心(特殊食品)及临床专家合作;励成营养研发的特定全营养食品包括肿瘤型和糖尿病型;玛士撒拉也已完成多个特定疾病全营养的产品布局。

渠道层面,线上平台为国产产品提供了弯道超车契机。

近年来,特医食品销售渠道正从院内加速拓展至院外。医院作为特医食品最基础销售渠道,兼具专业性及权威性,必须坚守,而院外渠道的多样化增加了目标消费群体对产品的可及性。

院外渠道中,电商平台增长迅速,婴儿特医食品尤为显著。据灼识咨询数据显示,2019年至2024年,婴儿特医食品在电商渠道的年复合增长率为32%,在三大渠道中增速最快;2024年至2029年预计年复合增长率18.7%,仍是增长最快的渠道。

基于上述趋势,高钰祐认为,国产特医食品渠道可从几个方面优化渠道布局策略:医疗机构突破“最后一公里”,例如与区域医院共建营养科,推动特医食品纳入诊疗路径,多城市目前已有示范方式推动解决收费条码问题。线下零售方面,配合医务渠道的教育承接外溢流量,例如在母婴店及院边药店设立营养师驻点,加强产品推广、强化大众对国产产品的信心;成人特医则借鉴“雅培-药房”合作模式,提供慢病筛查+营养干预服务。对于增速最快的电商渠道,线上平台可主攻消费者教育与精准触达。

具体而言,电商平台为企业提供优惠的品牌试运营、快速入驻,国产可规避线下高额进店费;线上营养师服务可为用户提供配套咨询,或成为购买入口;根据消费行为数据分析,平台可定向推送场景化产品,并精准挖掘用户在口味、剂型等方面的需求,助力企业快速进行产品迭代;此外,电商平台在配送时效上日趋“内卷”,国产产品借助本地化优势,能越来越快地送达用户手中。

总的来说,电商渠道增长及数字化变革,为国产特医食品弯道超车提供了重要契机。其中,各类社交平台、医药电商以及数字化营销服务商,均可助力国产特医食品扩大品牌影响力及市场份额。

中国特医食品市场仍处于早期,在渗透率逐步扩大的过程中,国产能否借政策红利、技术突破、渠道变革等因素实现“逆袭”?值得期待。